Il est primordial de savoir comment fonctionnent les structures du marché pour pouvoir agir en toute cohérence sur les marchés. La structure de marché établit le concept le plus important d’un système de trading : le biais.

C’est par ce biais là qu’on va envisager des scénarios en prenant tous les éléments en notre mesure pour que ce dernier soit le plus probable. Ce biais est façonné par la structure de marché que nous allons aborder de fond en comble dans ce dossier.

Pourquoi la structure de marché n’est pas linéaire en trading ?

Vous l’aurez probablement déjà remarqué après avoir regardé le graphique d’une action ou n’importe quel autre type d’actifs financiers, le prix ne bouge pas de manière linéaire. Il oscille de haut en bas, et de bas en haut.

Il existe quelques cas dans lesquels le prix bouge de manière plutôt linéaire sur quelques jours ou quelques heures lors d’annonces économiques ou de crise financière durant lesquels la volatilité est telle que l’offre ou la demande connaissent des variations extrêmes.

Comment devenir un trader rentable en 3 mois!

Tu t’intéresses au trading et tu souhaites en faire ton métier ? C’est possible ! Réserve un appel en cliquant sur ce bouton, un expert va te contacter pour t’aider à devenir rentable le plus rapidement possible.

Je veux devenir trader !

Je veux devenir trader !

Cependant, dans la majeure partie du temps, le prix tend à monter après une baisse et à baisser après une hausse (très grossièrement). Cette raison c’est la liquidité et elle est explicable par le mécanisme de tous les marchés financiers : le carnet d’ordre (que nous avons abordé en détail dans un dossier).

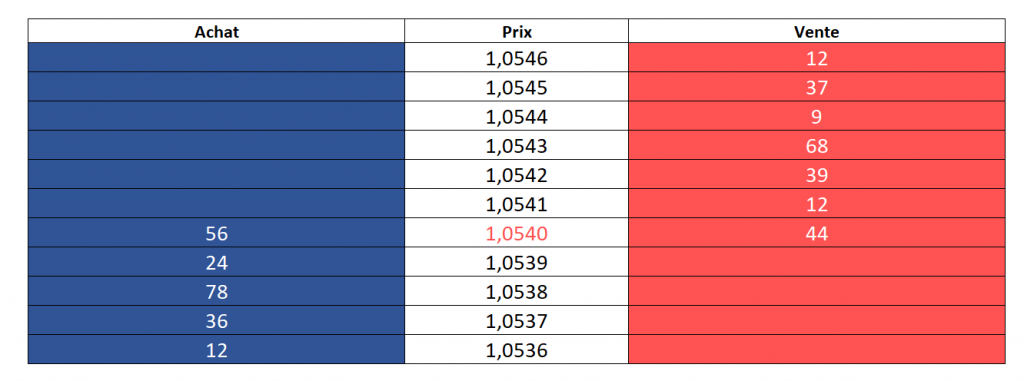

Ce carnet d’ordre répartit les différents types d’ordres entre vendeurs et acheteurs de manière à faire concorder les prix pour que les 2 partis d’une transaction soient satisfaits. Il se présente sous la forme d’un tableau dans lequel une colonne répertorie les ordres vendeurs, une colonne répertorie les ordres acheteurs et une autre colonne indique le prix.

Au niveau de prix actuel, il existe 44 contrats vendeurs et 56 contrats acheteurs. D’après les mathématiques que nous connaissons, il en va de la logique qu’après répartition des contrats, il restera un excédent de 12 contrats acheteurs.

Il manque de liquidité vendeuse pour satisfaire tous les acheteurs. c’est la raison pour laquelle le prix va monter pour rechercher cette liquidité vendeuse. Le marché est donc en perpétuelle quête de liquidités.

Qui est le composite man ?

Avant d’expliquer clairement c’est qu’est la structure du marché, il est important de connaître les notions qui permettent de la comprendre.

Sur les marchés financiers 92% des transactions proviennent des institutions financières et l’équivalent de 6600 milliards d’euros sont échangés sur les marchés du Forex chaque jour (selon le rapport de la BRI 2019).

En comprenant l’immensité d’argent déployé sur les marchés on imagine que les institutions financières ont besoin de beaucoup de contrepartie pour lancer leurs positions.

Pour faciliter l’explication des marchés financiers, Richard D. Wyckoff, un des 4 piliers de l’analyse technique a décidé de créer la notion de composite man, qui permet d’imaginer le marché comme s’il était le fruit des placements d’un seul et même acteur.

Comment analyser une structure de marché en trading ?

Nous y voila, nous allons apprendre à analyser une structure de marché en trading ? Nous allons ici utiliser des modèles pour schématiser les concepts puis nous irons sur les graphiques pour comprendre comment et à quels points ces modèles sont applicables.

Tendance haussière et tendance baissière

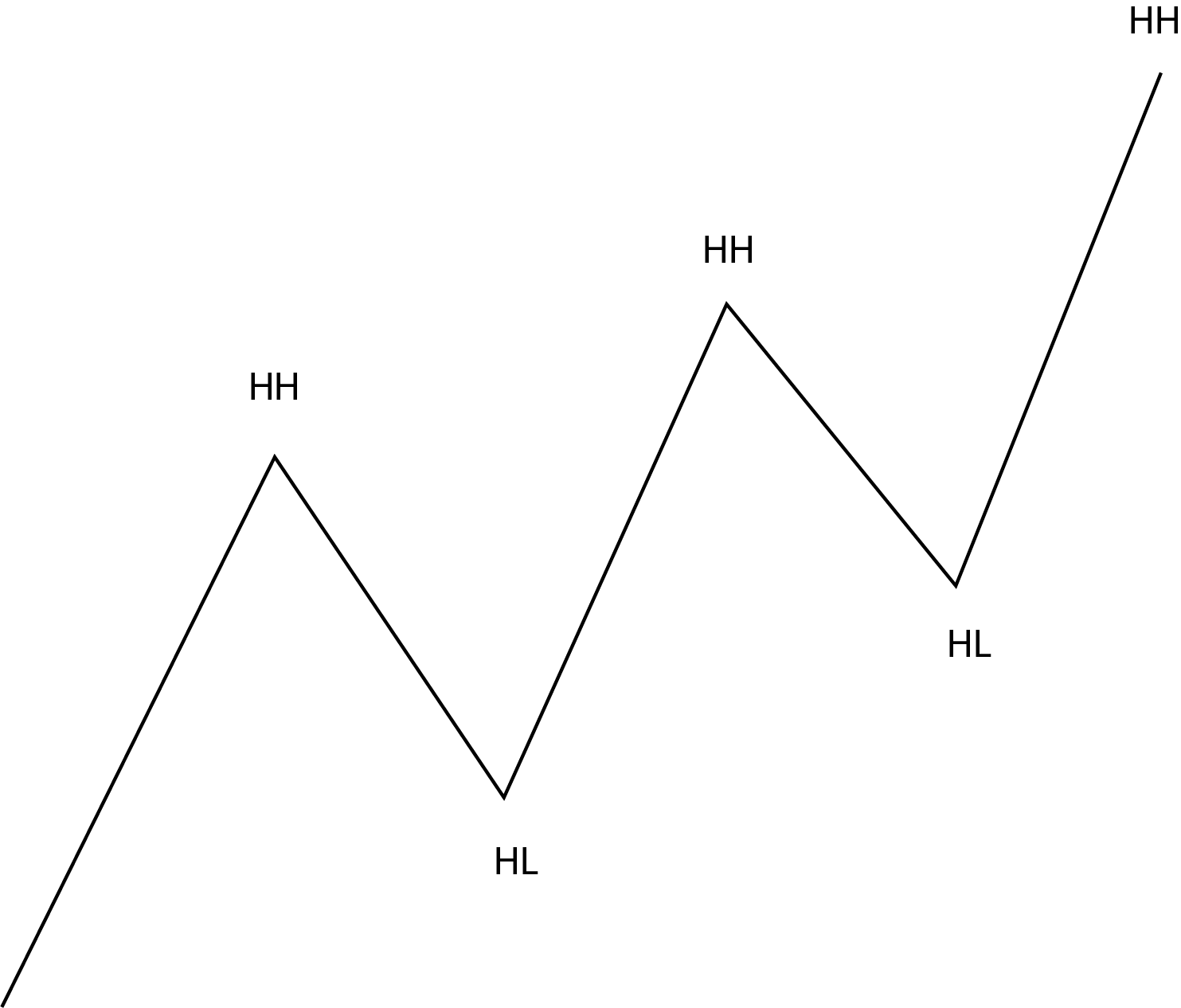

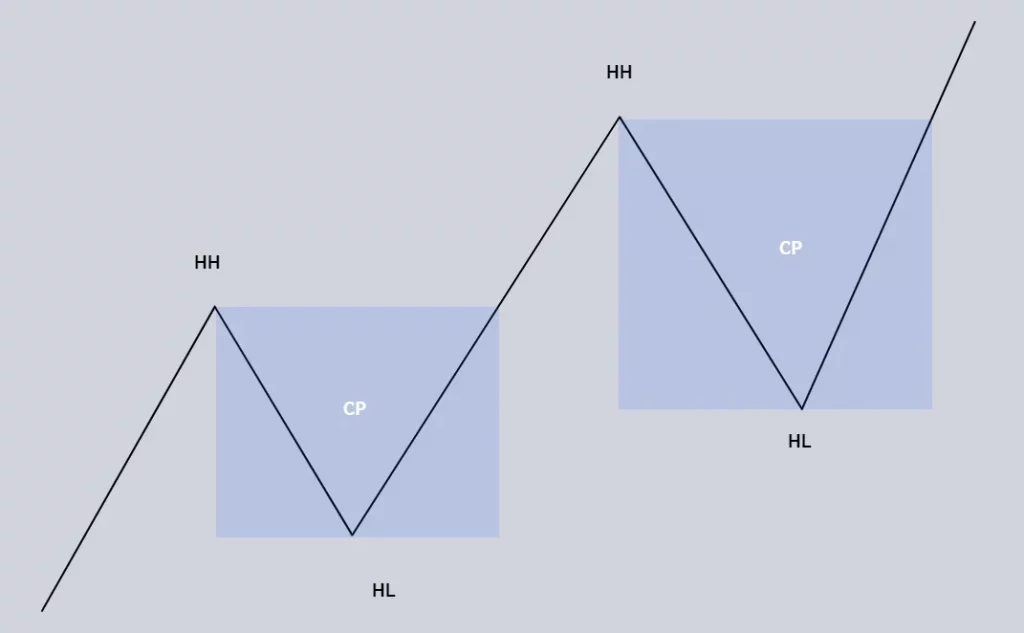

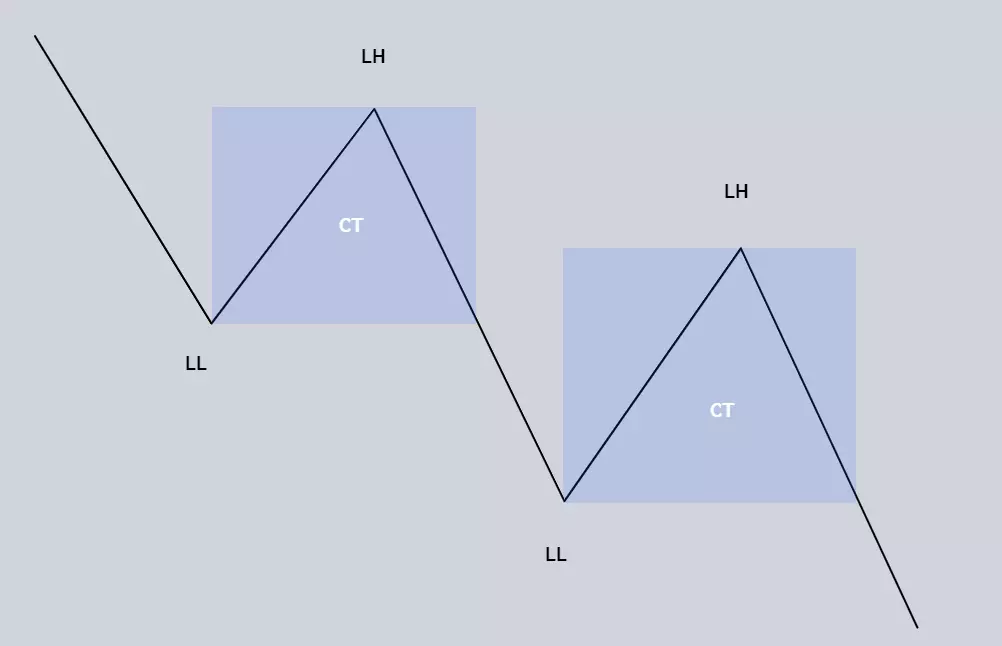

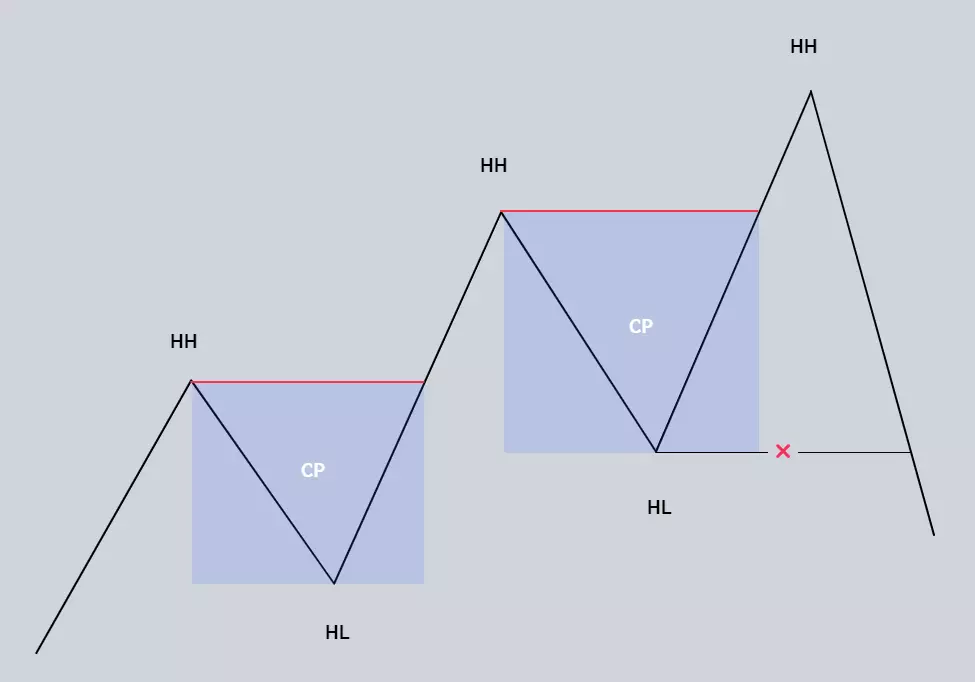

Il existe uniquement deux types de tendance, la première est la tendance haussière qui est caractérisée par des hauts de plus en plus hauts (Higher High) et des bas de plus en plus hauts (Higher Low).

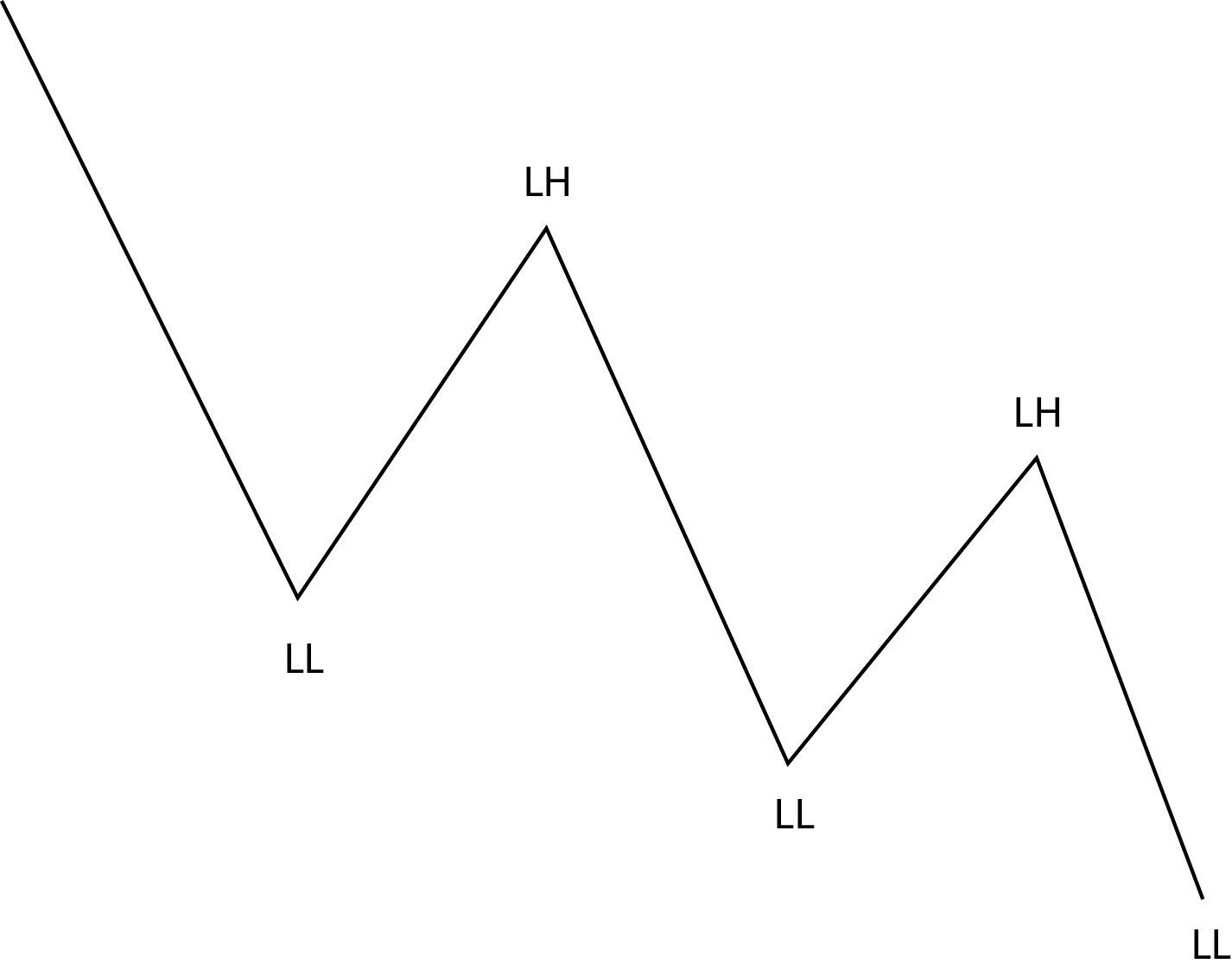

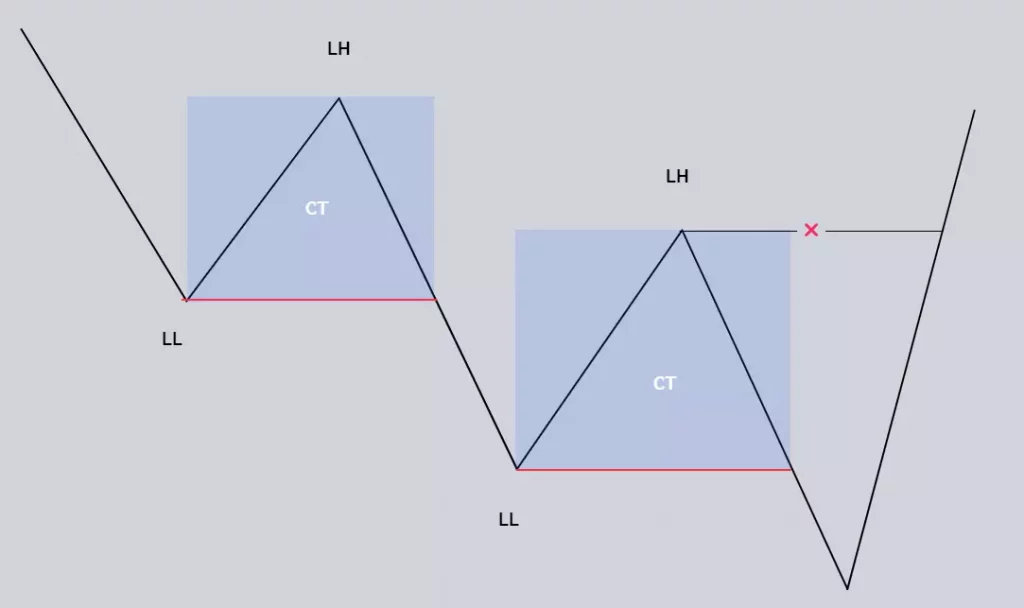

La seconde est la tendance baissière qui est caractérisée par des hauts de plus en plus bas (Lower High) et des bas de plus en plus bas (Lower Low)

Jusqu’ici il n’y a rien de compliquer à comprendre, pourtant c’est la structure brute du marché et ce genre de structure peut tenir plusieurs années et plus fréquemment plusieurs mois sur certaines paires de devises.

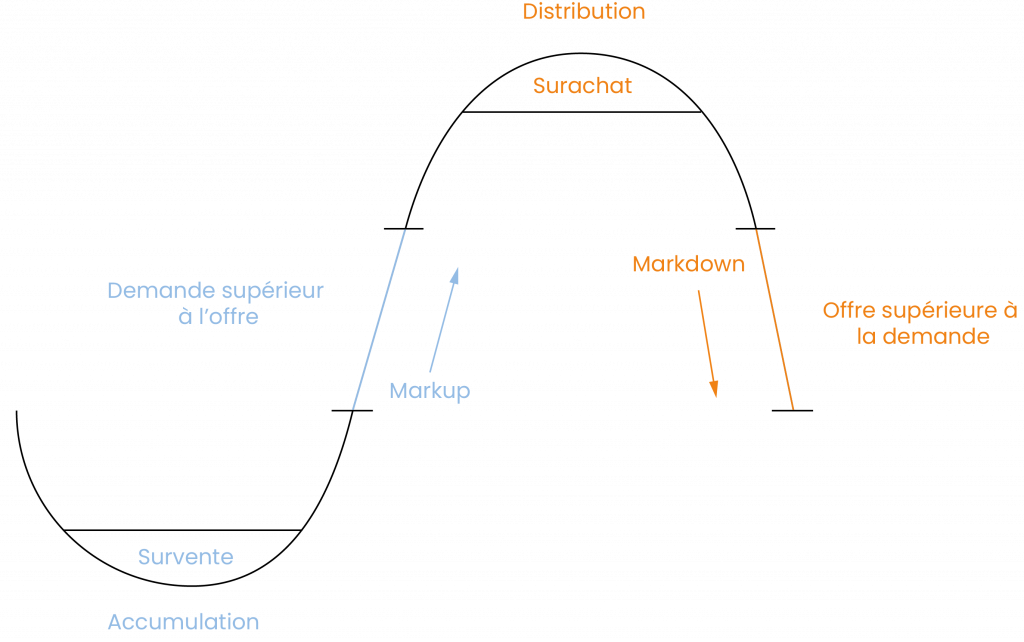

Il y a une explication rationnelle au fonctionnement de cette structure en trading et il a en partie été découvert par Wyckoff au début du XXème siècle. Une analyse de la méthode de Wyckoff a fait l’objet d’un autre dossier entier.

Wyckoff a indiqué sur son schéma du cycle du prix l’existence de phases d’accumulation et de distribution qui sont à la base du mouvement du prix dans une direction ou dans une autre.

C’est précisément ce qui se passe lorsque le prix crée un HH, un HL, un LH, ou encore un LL. Le prix est donc dirigé par les mouvements d’accumulation et de distribution et mène donc à la création d’un nouveau plus bas ou d’un nouveau plus haut.

Cependant que se passe-t-il entre un High et un Low quelconque. Dans mon modèle le prix a l’air de bouger de manière linéaire. Que se passe-t-il sur le marché lorsque l’on est dans l’attente d’un nouveau plus bas ou d’un nouveau plus haut ?

Complex Pullback et Complex Throwback

La partie du prix qui constitue l’écart entre un Low et un High se nomme le Complex pullback (CP) pour une tendance haussière. Il représente donc tout ce qui se passe entre un Low et un High.

De la même manière, la partie du prix qui constitue l’écart entre un Low et un High se nomme le Complex Throwback (CT) pour une tendance baissière.

Les Complex Pullback et Throwback sont le résultat de ce qu’il se passe en interne durant l’attente de la cassure d’un High ou d’un Low, Certains sont bien plus complexes que d’autres et le cas présent ici est le plus simple que l’on puisse retrouver sur les marchés financiers.

Seulement, une fois compris et intégré à votre cerveau lorsque vous analysez les graphiques ils n’ont plus besoin d’être notifiés et sont très intuitifs car la règle pour respecter ces Pullback et Throwback est très simple.

Continuation de tendance

Tant que le dernier High ou que le dernier Low n’est pas cassé, le prix est en Complex pullback ou en Complex Throwback. Dès qu’un High ou qu’un Low a été cassé le Complex est terminé. Nous reviendrons plus précisément cette notion de Complex pullback lorsque nous aborderons la l’imbrication des timeframes du marché.

Comment devenir un trader rentable en 3 mois!

Tu t’intéresses au trading et tu souhaites en faire ton métier ? C’est possible ! Réserve un appel en cliquant sur ce bouton, un expert va te contacter pour t’aider à devenir rentable le plus rapidement possible.

Je veux devenir trader !

Je veux devenir trader !

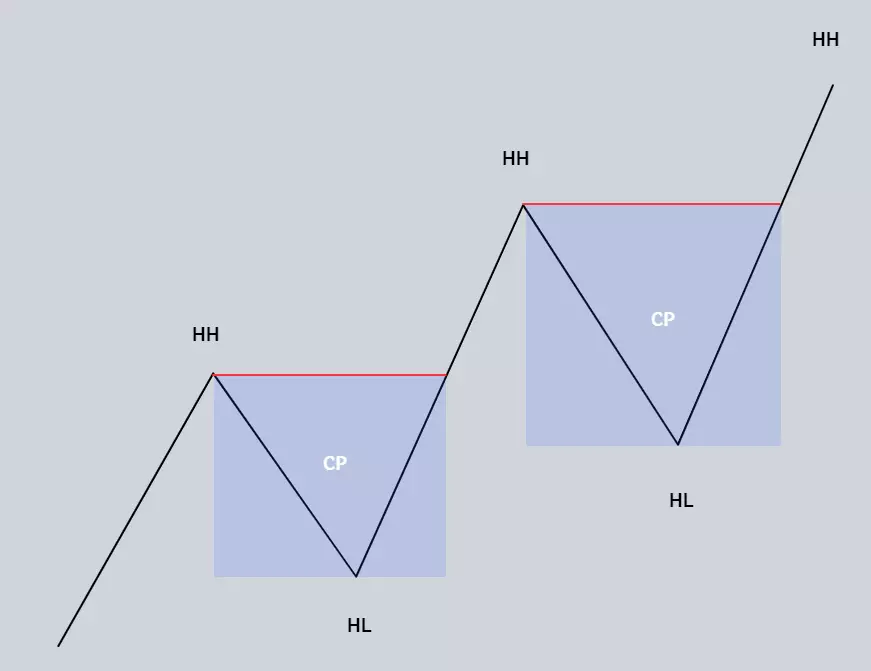

Il existe uniquement 2 solutions de continuation de tendance :

- En tendance haussière, le dernier High a été cassé sans que le dernier Low le soit

- En tendance baissière, le dernier Low a été cassé sans que le dernier High le soit

La continuation d’une structure en trading est tout simplement la confirmation de la direction d’un mouvement par la cassure d’un point clé.

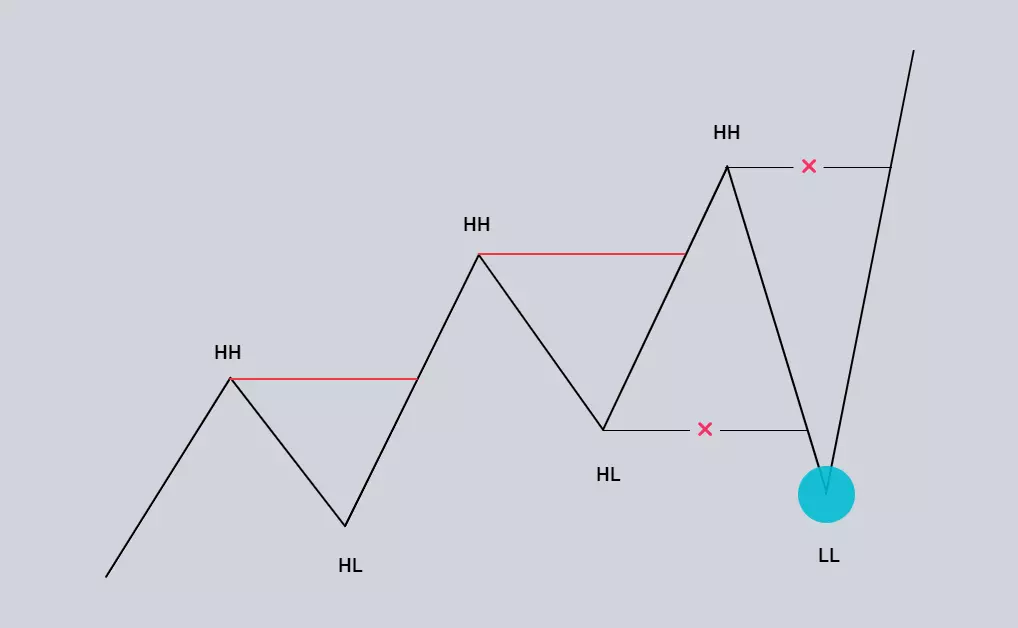

Reprenons le schéma de notre tendance haussière et ajoutons les continuations de tendance sur ce dernier pour voir à quel moment la structure a été validé.

Ajoutons maintenant la continuation de structure à notre tendance baissière pour compléter les différents modèles.

Il n’y a aucun piège sur ses différentes structures et les modèles rendent particulièrement simple l’approche de la tendance. Il est important de comprendre que ces modèles me servent uniquement à vous faire comprendre plus facilement, la réalité sur les marchés est tout autre et nous y reviendrons plus tard.

Cassure de tendance

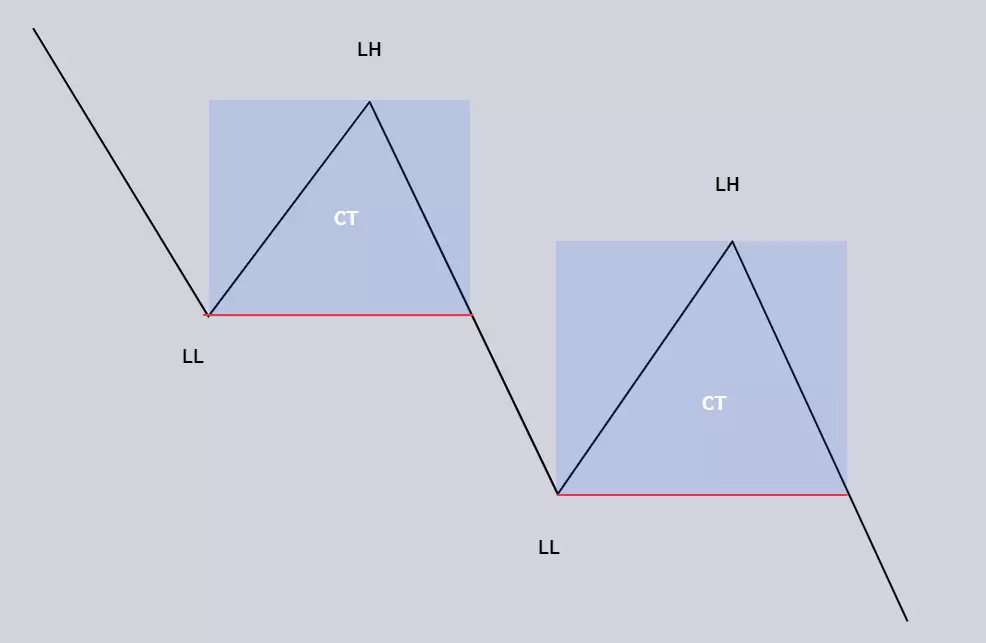

De la même manière que pour la continuation, il existe uniquement 2 solutions de cassure de tendance :

- En tendance haussière, le dernier Low a été cassé sans que le dernier High le soit

- En tendance baissière, le dernier High a été cassé sans que le dernier Low le soit

La cassure d’une structure en trading est l’invalidation de la continuation de la tendance, ce qui amorce le changement de structure de baissier à haussier ou de haussier à baissier.

Reprenons le schéma de notre tendance haussière et ajoutons une cassure de tendance sur ce dernier pour voir à quel moment la structure a changé pour passer baissière.

De la même manière nous allons ajouter une cassure de structure sur le modèle de notre tendance baissière.

Cas pratique

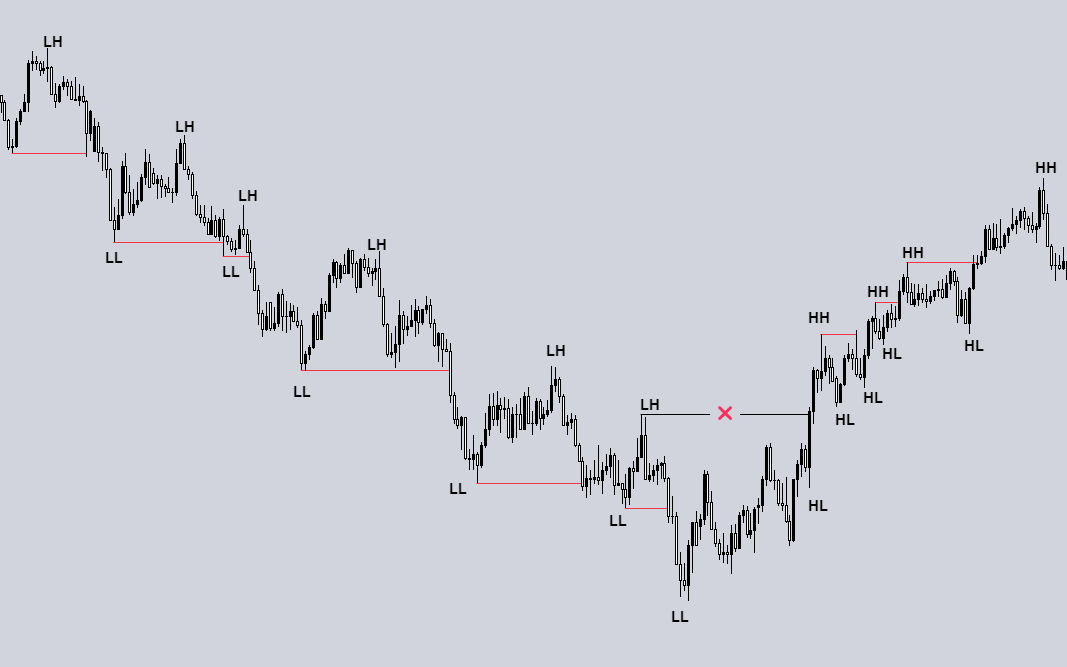

Nous allons maintenant aller essayer d’illustrer ses modèles sur les marchés financiers pour que nous puissions les mettre en pratique sur des cas concrets.

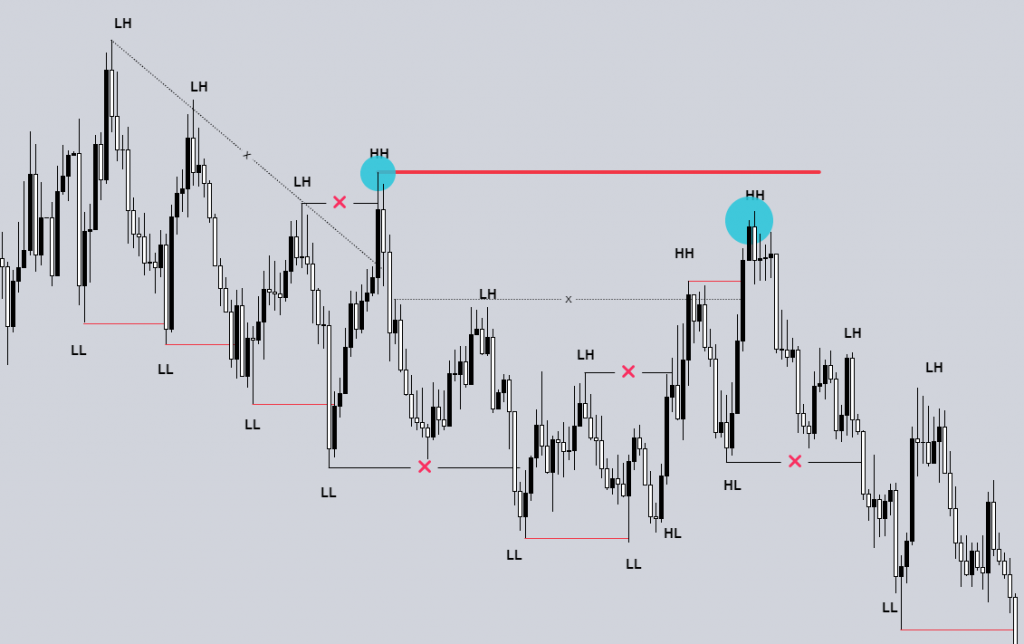

Voilà à quoi ressemble une structure de marché sur la paire Forex la plus échangé des marchés financiers (EUR/USD). Cette tendance claire a permis à de nombreux investisseurs de se positionner dans le sens du marché pour en tirer profit. Cette structure a modelé leur biais.

Pourquoi est-il compliqué de déterminer la structure de marché en trading ?

Nous allons aborder les points qui rendent compliqué la compréhension la tendance pour envisager un scénario. En effet, la structure de marché peut paraître d’une simplicité sans paraître, mais cette simplicité n’est qu’une illusion.

Les facteurs qui augmentent les probabilités d’une cassure de tendance ou d’une continuation de tendance sont nombreux et doivent être imbriqués les uns dans les autres pour être utilisés de manière efficiente.

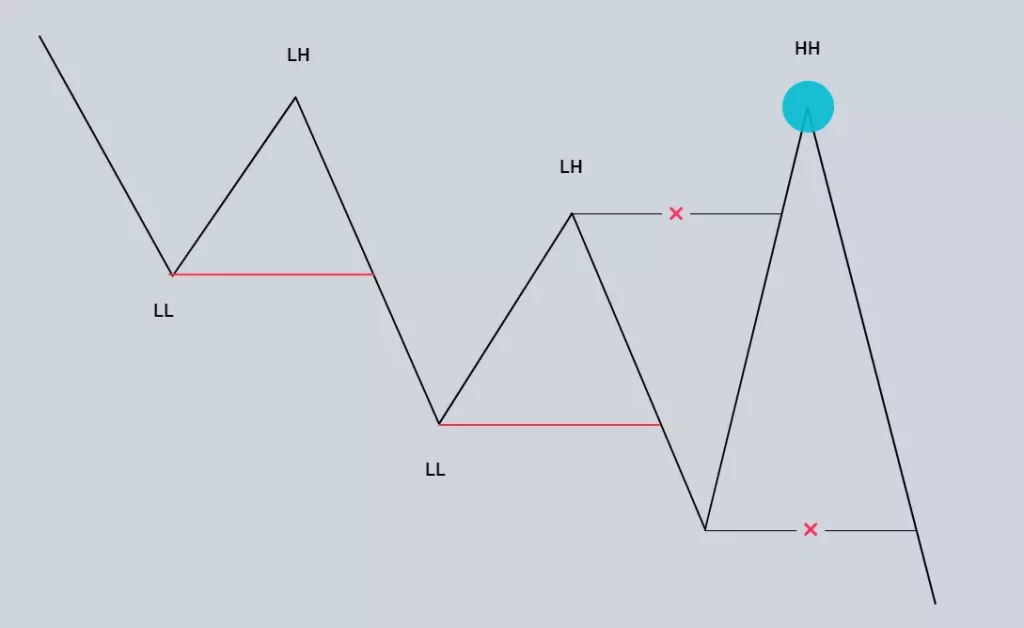

L’inducement dans la structure de marché

Le concept d’inducement est tout simplement la raison principale pour laquelle les structures de marché sont compliqués à comprendre. C’est simplement la présence sur les marchés financiers et dans les structures de marché de « Faux High » ou « Faux Low ».

Évidemment rien n’est faux sur les marchés financiers mais on parle ici de High et de Low qui étaient considérés comme protégé par le composite man et qui ont été liquidés avant de reprendre la tendance initiale.

La raison de cet inducement, c’est le manque de liquidités pour continuer la structure baissière. En effet, si le composite man manque de contrepartie acheteuse pour vendre alors il va venir récupérer la contrepartie qui se trouve au-dessus du dernier High pour « financer » son mouvement baissier.

Il existe évidemment le même équivalent pour la tendance baissière, de toute manière j’illustre les 2 tendances pour que vous puissiez bénéficier d’une meilleure rétention de l’information mais aucune règle n’est exclusive à une tendance.

L’inducement est selon moi la complexité principale du trading sur les marchés financiers. Une zone que l’on pense protégé est potentiellement de l’inducement et peut donc entraîner des pertes fréquemment.

En effet, les cas sur les marchés financiers sont extrêmement courants. Il est cependant possible d’utiliser l’inducement dans son sens pour rentrer en position mais cela ferait office d’un autre article.

Il sera plus simple de comprendre à quel point l’inducement est courant en vous détaillant un mouvement sur les marchés financiers réels.

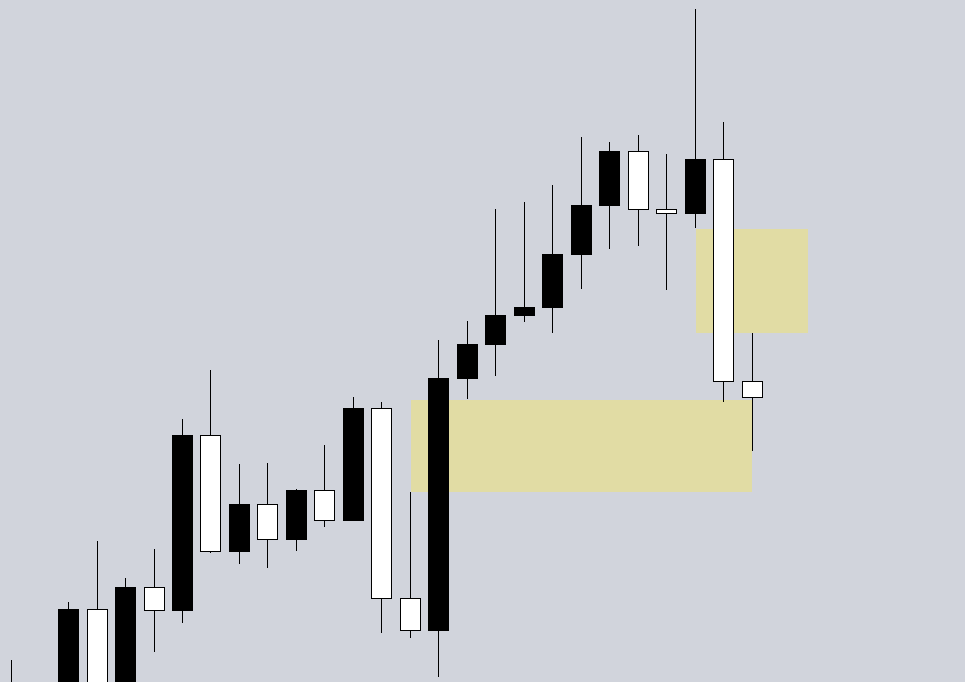

Sur ce mouvement tous les différents High et Low sont nommés et sont explicables. Ici, l’inducement est identifiable au vu des différentes créations de liquidité qui le précèdent et qui sont ici définis par les droites en pointillés.

Il faut noter que la cassure d’un High ou d’un Low à cause de l’inducement n’est pas nécessairement précédée d’une trendline ou d’une résistance ce qui la rend de facto plus difficile à identifier. D’autres points doivent alors être étudiés pour juger de la qualité d’un High et d’un Low.

La complexité de l’imbrication des timeframes

La seconde grande difficulté quant à l’identification de la structure de marché en trading réside dans le caractère fractal des marchés financiers. Comme vous le savez surement, le marché est actif chaque seconde lorsqu’il est ouvert, ce qui implique qu’il est possible d’identifier le marché via différentes temporalités.

On parle de timeframe dans laquelle un chandelier japonais peut contenir 1 mois, 1 semaine, 1 jour, 1 heure, 1 minute ou encore 1 seconde d’activité du carnet d’ordres.

Cette imbrication est à prendre en compte dans l’analyse globale et principalement dans l’identification de la structure dans une timeframe. La notion de rapport de forces entre les unités de temps est importante et cruellement simple à comprendre : plus l’unité de temps est haute et plus la tendance de cette unité de temps est forte par rapport à la tendance de l’unité de temps inférieure.

Ce qui implique que :

- Une tendance en daily est plus puissante qu’une tendance en 4 heures

- Une tendance en 4 heures est plus puissante qu’une tendance en 30 min

- Une tendance en monthly est plus puissante qu’une tendance en daily

Logiquement, lorsqu’on passe d’un graphique en daily à un graphique en 1h, il y a 24 fois plus de bougies à analyser, et si l’on passe d’un de ce même graphique daily à un graphique m15, il y a 96 fois plus de bougies à analyser.

Il existe donc plusieurs tendances qui peuvent être chacune associés à une timeframe. La complexité de l’analyse de la structure de marché est de complémentariser les analyses de structure pour leur donner un sens et ce en imbriquant toutes les timeframes.

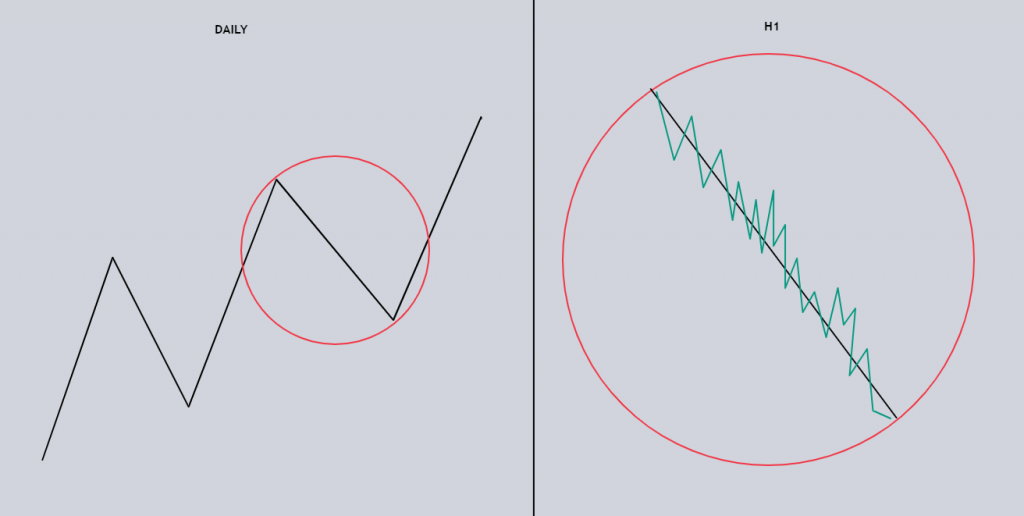

La Higher Time Frame ici indique une tendance haussière claire, tandis que la structure H1 indique une structure baissière claire.

Je pourrais techniquement aller dans le détail de la structure H1 et descendre en m2 pour avoir 30 fois plus de bougies et je décèlerai potentiellement plusieurs changements de structure dans une seule structure H1 (un seul trait vert).

Il en va de même sur les marchés financiers, et savoir imbriquer les timeframes est une notion compliquée à intégrer et qui demande beaucoup de concentration et de réflexion lors de l’analyse.

Comment maximiser ses chances de trouver une structure de marché viable en trading ?

Après avoir vu ce qui complexifie les structures de marché, nous allons voir ce qui augmente les probabilités de détecter une structure de marché pertinente et ainsi intervenir de la manière la plus optimisée.

Définir des règles pour déterminer ce qui est un Low ou un High

Une question vous a peut-être traversé l’esprit lorsque j’utilisais les marchés financiers pour illustrer mes propos, pourquoi je ne considère pas chaque High comme un High valide ou chaque Low comme un Low valide ?

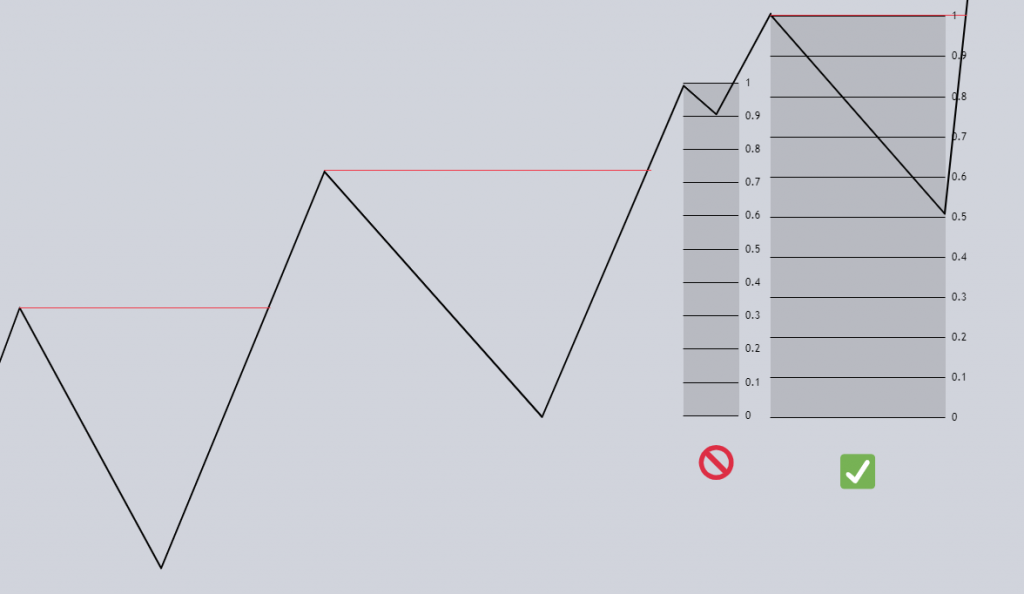

Mon système de trading est défini sur des règles personnelles qui sont toutes testées par de la donnée. Une des règles qui la compose est qu’un High/Low doit avoir retracé de 40% le dernier mouvement précédent.

Dans le cas où cette règle n’est pas respectée et que le mouvement n’a pas assez retracé, j’analyse le High/Low de manière précise pour comprendre comment il a été crée et décidez si je peux le considérer comme un High/Low valide.

Déterminer une règle que vous avez testée par vous-même et qui fonctionne le mieux possible vous permettra d’éviter l’identification de structure qui ne sont pas viables et qui ne protègent aucun ordre, donc dans lesquels vous allez essuyer des pertes.

Il est important de noter que 40% de retracement est une donnée qui est issue de mes données et qui n’est donc pas le chiffre parfait. Cette règle est fixe à mon propre plan et n’est pas figée. Testez des choses sur les marchés, prenez des notes et analysez ce qui fonctionne le mieux pour vous. Le travail que je vous présente ici n’est qu’une piste.

Identifier de l’imbalance

L’imbalance (ou FVG) est un concept souvent mal compris et utilisé dans le mauvais sens. L’imbalance est un déséquilibre sur le marché lorsqu’une sorte de saut entre 2 bougies est laissé.

Parler des problèmes de l’imbalance et de l’imbrication des structures serait potentiellement le sujet d’un dossier entier, mais ce qu’il faut comprendre de l’imbalance pour définir au mieux une structure de marché c’est qu’il sert à indiquer qu’il reste des ordres à fermer au-dessus/dessous d’un Low/High.

L’imbalance traduit l’impulsivité d’un mouvement et n’est qu’une confluence à une pluralité de concepts. L’imbalance ne se trade pas seul, il est surement l’un des concepts les plus flous à comprendre au premier abord mais le prendre en compte permet d’ajouter de la précision et de la restriction positive à l’analyse.

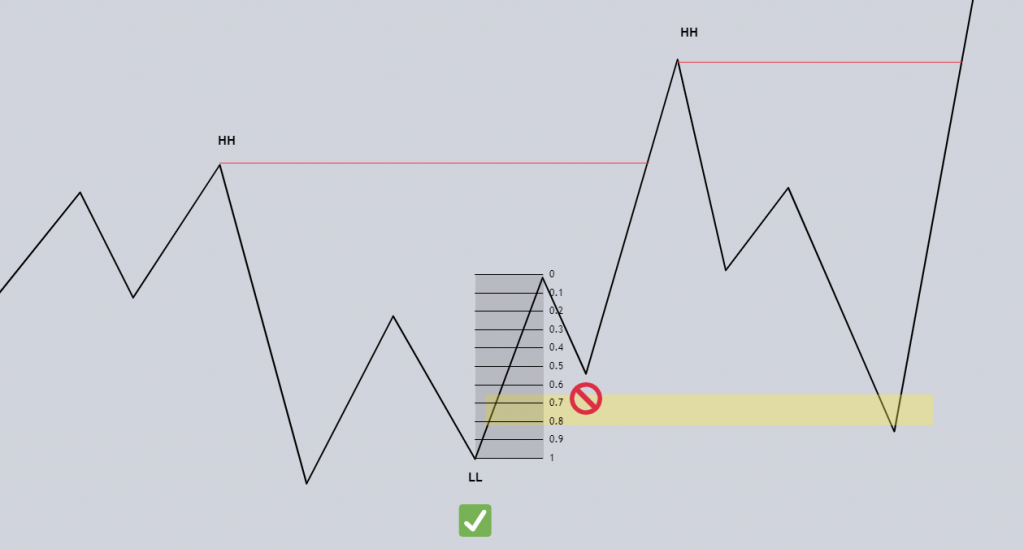

Dans le cas de la structure en trading il est important de notifier l’imbalance de manière à ne pas définir un High/Low qui aurait de grandes possibilités de se faire liquider. Si l’on définit un High et qu’il présente toutes les caractéristiques pour être valide mais qu’il est placé sous de l’imbalance dans la timeframe adéquate alors ce High n’est pas valide.

Dans ce graphique après la continuation de la structure haussière il faut définir un nouveau Low. Le mauvais Low identifiable par l’icône n’est pas un choix pertinent comme définition du nouveau Low. Et ce alors que le degré de retracement est suffisant.

Seulement on aperçoit de l’imbalance, ici défini par le rectangle jaune en dessous de ce dernier. L’imbalance nous donne l’information qu’il reste des ordres à fermer pour le composite man à ce niveau. S’il reste des ordres à refermer alors, il est fort possible qu’on retrouve le marché à ce niveau de prix, cette thématique est abordé en profondeur dans le dossier sur les POI.

Prendre le mauvais Low comme Low valide aurait certainement entrainé une perte et une vision biaisée de la structure de marché et aurait forcé une nouvelle analyse et donc une perte de temps et une complexification du marché.

Utiliser l’inducement dans son sens

Les possibilités d’utilisation de l’inducement de manière à le faire confluer avec la structure de marché et le biais sont diverses et complexes. J’aborderais seulement la plus courante qui peut être utilisée dans de nombreux cas et qui boostera drastiquement vos performances.

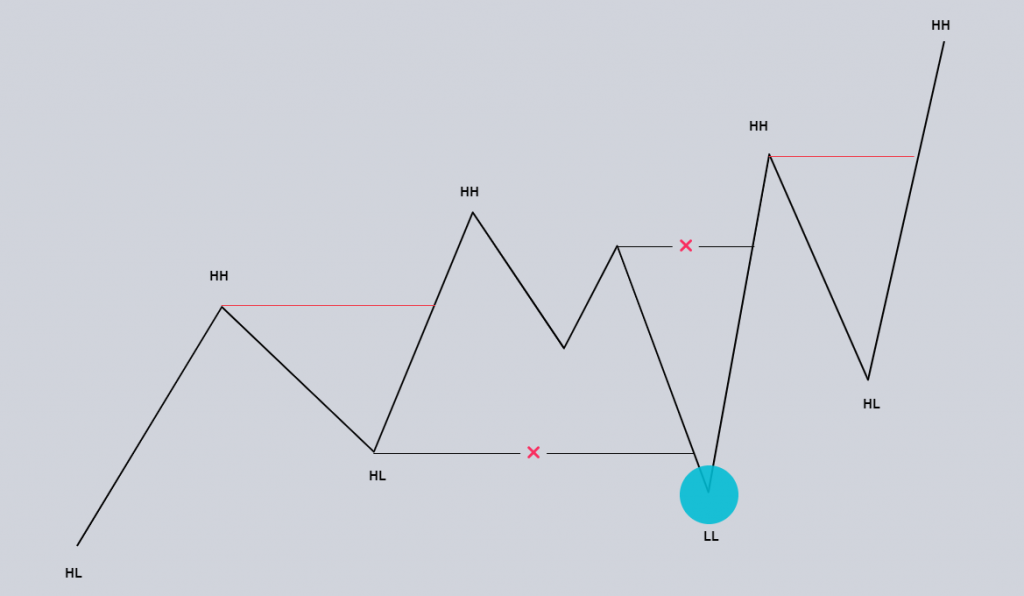

Dans le cas ou une continuation de tendance intervient après un inducement, (et donc la fausse cassure de structure de tendance) Le Low/High créé par l’inducement contient énormément de liquidité et est considéré comme un Low/High fort.

Trouvez une zone d’intervention pertinente dans cette structure (Point bleu) augmentera les probabilités de se retrouver dans le bon sens.

Conclusion

Il est évident extrêmement compliqué de synthétiser la structure de marché en trading, elle est une des composantes les plus compliquées d’un système. J’épargne beaucoup de détails et je ne vous montre pas toutes les possibilités des structures de marché car le dossier serait certainement indigeste pour un débutant en trading.

De plus j’estime que certains cas doivent être découvert par vous-même pour que vous puissiez être confronté directement à la dure réalité des marchés financiers. Ces cas, si interprétés dans le bon sens seront extrêmement formateurs. Il n’existe aucune recette magique en trading, et seul le travail vous apportera des résultats.

Merci d’être arrivé au bout de ce long dossier, en espérant avoir pu ajouter de la valeur ajoutée à votre trading et à vos connaissances des marchés financiers.